房产案例

美国住宅房产税大揭秘2015-01-26 14:36:28

美国住宅房产税大揭秘近期,来自美国税收政策中心(TPC)的研究人员哈里斯(BenjaminHarris)和摩尔(Brian Moore)发布了《美国住宅房产税》(Residential Property Taxes in the United States)研究报告,其分析数据来源于2007-2011年间的美国社区调查(American Community Survey)数据。该研究报告认为住宅房产税负担最重的县位于纽约州和新泽西州,负担最轻的县位于阿拉巴马州和路易斯安那州。大部分县征收的住宅房产税在每个房主每年1000美元左右,占房产价值的1%以下。

美国税收政策中心(Tax Policy Center,简称TPC)是由美国城市研究所(Urban Institute)和美国布鲁金斯学会(Brookings Institution)共同成立的研究机构。其总部坐落于华盛顿,TPC致力于针对当前和长期的税务问题,进行独立分析,并向公众和政策制定者传达其研究成果。

综观美国不动产税

在美国,几乎所有的地方政府都会对不动产征税,这些不动产包括:土地、商业地产以及家庭住宅。美国居民不动产税的负担主要由两个因素决定:不动产税率和征税基数。征税基数也是由两个因素决定的:不动产的评估价值(assessed value of the property)和评估率(assessment ratio)。其中,评估率指的是不动产评估价值中需要被征税的比例。不动产的评估价值会基于该不动产购买价值而定,或者随着其市场价值的变化而发生改变。对于家庭住宅的拥有者而言,其要承受的住宅房产税(residential property tax)的负担是巨大的,在美国住宅房产拥有时间中位数期间(median home ownership duration),该税占到总住房成本的1/4。政府已制定了一系列法律来减轻因民众不动产税而产生的负担。

针对于不动产税收,经济学家的意见呈现出明显的两极分化。许多经济学家认为不动产税是一项“利好税收”,能为当地设施的维护和改善提供资金支持。另外一些经济学家认为,征收不动产税在一定程度上会扭曲经济投资决策。

美国社区调查(ACS)

每年,美国人口调查局(Census Bureau)都会主持美国社区调查(American Community Survey,简称ACS)。ACS的数据是参与者自我上报的,且只反映了住宅房产税,不包括针对商业或者工业所用不动产的税收。但是,由于参与调查者并不准确知道其房产价值或具体住宅房产税的金额,可能导致研究结果产生一定误差。

ASC会收集关于以下几个方面的数据:家庭人口构成及经济特征,包括年龄、性别、婚姻状态在内的基本信息,本科学习领域,电脑及互联网使用情况和医疗保险情况等。调查数据会在收集完整后的一年公布。ACS每年会得到大约3,000,000万的住宅房产地址信息。

ASC的数据还包括特定的住宅房产的预估值,包括缴纳的住宅房产税和住宅房产价值。2005年起,ACS开始从县级层面(county level)收集数据。

平均县级住宅房产税趋近每年1000美元

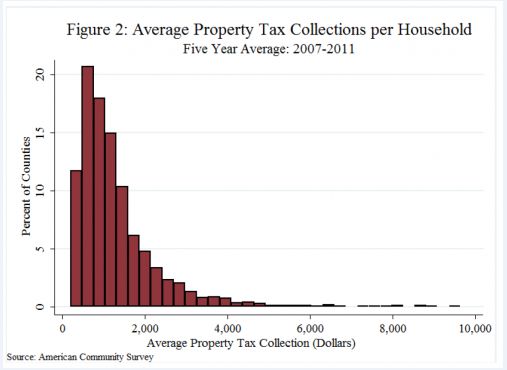

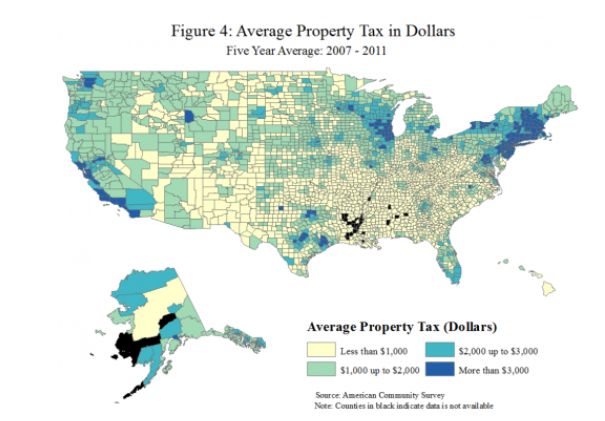

根据哈里斯和摩尔的《美国住宅房产税》研究报告,平均县级住宅房产税负担(average county-level residential property tax burden)趋近于每年1000美元,一小部分县高于这个水平。2007年至2011年间,60%的县的平均住宅房产税负担在500至1500美元之间。13%的县要低一些,而27%的则要更高。在高于平均住宅房产税负担的县里,很少有县的平均年住宅房产税账单会超过4000美元。仅有9个县超过8000美元。

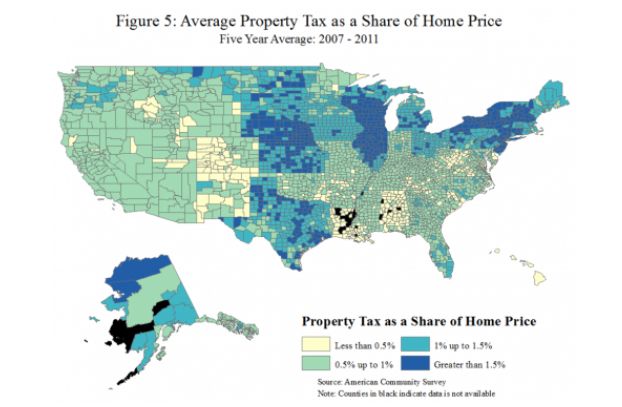

大部分县住宅房产税占房价中间值的比例低于1%

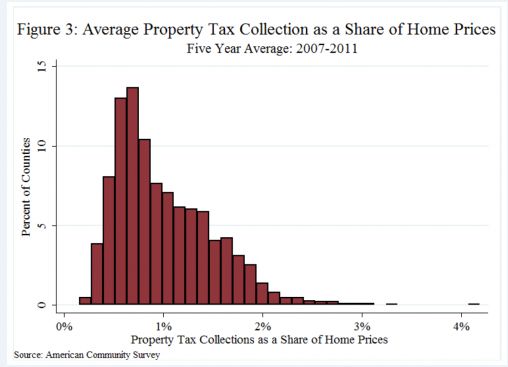

2007年至2011年间,住宅房产税占房价中间值比例低于1%的县占到总数的60%;比例在1%-2%之间的县占37%;比例高于2%的县只占到3%;比例高于3%的县仅有5个。

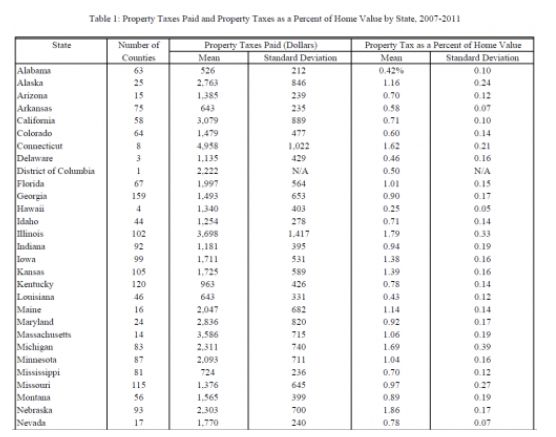

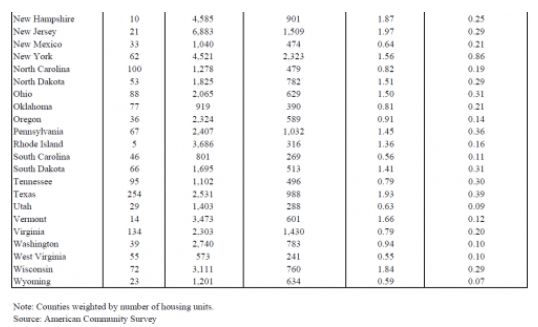

各县住宅房产税负担不同主要是由于各州税收制度不同

每州的住宅房产税缴纳金额不尽相同。大部分州平均每户的住宅房产税金额在1000-3000美元之间,但是也有不少州在此范围之外。2007年至2011年间,有10个州的平均住宅房产税超过3000美元。8个州(大部分在南部)的平均住宅房产税不超过1000美元。除了14州,其余各州的居民缴纳的住宅房产税额占房产价值的比例在0.5%-1.5%之间。在特拉华、夏威夷和路易斯安那3州,该比例不高于0.5%;在康涅狄格、伊利诺伊、密歇根、内布拉斯加、新罕布什尔、新泽西、纽约州、北达科他、得克萨斯、佛蒙特和威斯康星这11个州,该比例高于1.5%。

各县住宅房产税负担的不同主要是由于各州税收制度的不同,而不是由于县级层面上税率的不同或房价的不同。但是,一些州的州内各县呈现较大的差异。例如,不管是从缴纳的住宅房产税金额方面,还是从住宅房产税占房产价值的比例方面,纽约州就呈现出比其他各州更为明显的州内各县差异。同时,纽约、伊利诺伊、新泽西和弗吉尼亚这5州在住宅房产税金额方面呈现较大的差异;而宾夕法尼亚、密歇根和德克萨斯这3州在住宅房产税占房产价值的比例方面呈现较大的差异。

加州、伊利诺伊和东北部居民缴纳的住宅房产税金额最高

根据此份报告,加州、伊利诺伊和东北部的居民缴纳的住宅房产税金额最高,这反映了该些地区较高的房价。位于这些地区的县年平均住宅房产税缴纳金额等于或高于3000美元。直接以具体金额比较住宅房产税负担是有欺骗性的,因为这些具体金额在很大程度上是由房价,而不是由税率决定的。例如,住宅房产负担最轻的10个州的平均房价是127,341美元,而住宅房价负担最重的10个州的平均房价是356,085美元。

缴纳最高金额的住宅房产税的房主主要集中在纽约城(New York City)附近各县。威彻斯特(Westchester)、拿骚(Nassau)、卑尔根县(Bergen)的平均住宅房产税负担最重,均超过8500美元,这在某些程度上反映了该些地区较高的房价和当地政府对于不动产税的较高依赖。在住宅房产税负担最重的25个县里,有23个县位于纽约州和新泽西州;而在24个平均住宅房产税在250美元以下的县里,大多数都位于阿拉巴马州和路易斯安那州。

东北部、部分中西部和德州各县住宅房产税占房产价值比例较高

根据报告,东北部、部分中西部和德州各县住宅房产税占房产价值比例较高。值得注意的是,一些从金额上来看住宅房产税较为适度的地区,若从占到房价比例这一方面看,住宅房产税负担则显得更重。这些地区包括密歇根州、内布拉斯加州、北达科他州和俄亥俄州的部分地区。一般情况下,在住宅房产税负担重的地区往往很少或根本没有其他的地方税。